จากปัญหาภาวะเงินเฟ้อที่ยังคงสูงขึ้นต่อเนื่อง ทำให้ธนาคารกลางของหลายประเทศรวมทั้งประเทศไทยต้องปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อชะลอความร้อนแรงของเงินเฟ้อลง แน่นอนว่าการประกาศขึ้นอัตราดอกเบี้ย ย่อมก่อให้เกิดความกังวลแก่ผู้ซื้อบ้านยุคดอกเบี้ยสูง เพราะย่อมหมายถึงการที่จะต้องแบกรับภาระดอกเบี้ยในการผ่อนบ้านที่เพิ่มมากขึ้นตามไปด้วยนั่นเอง

อ่านหัวข้อที่คุณสนใจ

- ซื้อบ้านยุคดอกเบี้ยขาขึ้นเกี่ยวกับอัตราดอกเบี้ยนโยบายอย่างไร

- ดอกเบี้ยบ้านมีกี่ประเภท

- 5 วิธีรับมือ เมื่อต้องซื้อบ้านยุคดอกเบี้ยขาขึ้น

ซื้อบ้านยุคดอกเบี้ยสูงเกี่ยวกับอัตราดอกเบี้ยนโยบายอย่างไร

อัตราดอกเบี้ยนโยบายเป็นอัตราดอกเบี้ยที่ธนาคารพาณิชย์ทุกแห่งใช้เป็นฐานคิดอัตราดอกเบี้ยกับผู้ที่นำเงินไปฝากหรือไปกู้เงิน เมื่อมีการปรับขึ้นอัตราดอกเบี้ยนโยบาย จะส่งผลให้อัตราดอกเบี้ยเงินฝากและดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ปรับขึ้นตาม

หากปรับลดอัตราดอกเบี้ยนโยบาย ดอกเบี้ยเงินฝากและดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ก็จะปรับลดตามเช่นกัน ทั้งนี้ ย่อมหมายรวมถึงดอกเบี้ยเงินกู้เงินซื้อบ้านจากธนาคารพาณิชย์ด้วย

สำหรับอัตราดอกเบี้ยนโยบายของไทยนั้น ล่าสุด ณ วันที่ 21 สิงหาคม 2567 คณะกรรมการนโยบายการเงิน (กนง.) มีมติ 6 ต่อ 1 เสียง ให้คงอัตราดอกเบี้ยนโยบายอยู่ที่ 2.50% ต่อปี

อย่างไรก็ดี ธนาคารพาณิชย์อาจปรับอัตราดอกเบี้ยเงินฝากและเงินกู้ไม่เท่ากับการปรับอัตราดอกเบี้ยนโยบาย เพราะยังมีอีกหลายปัจจัยที่ส่งผลต่อการกำหนดอัตราดอกเบี้ยของธนาคารพาณิชย์ เช่น ความต้องการเงินกู้ ปริมาณเงินฝาก หรือต้นทุนดำเนินการของธนาคาร

ดอกเบี้ยบ้านมีกี่ประเภท

สำหรับการซื้อบ้านยุคดอกเบี้ยขาขึ้น ควรรู้ข้อมูลเกี่ยวกับดอกเบี้ยบ้านก่อน เพราะเป็นตัวแปรสำคัญที่จะช่วยให้ตัดสินใจเลือกสินเชื่อได้อย่างเหมาะสม และกระทบกับภาระการจ่ายดอกเบี้ยน้อยที่สุด โดยดอกเบี้ยบ้าน มี 2 ประเภท คือ

อัตราดอกเบี้ยเงินกู้แบบลอยตัว (Floating Rate)

อัตราดอกเบี้ยที่อ้างอิงกับ MRR (Minimum Retail Rate) หรืออัตราดอกเบี้ยเงินกู้ที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายย่อยชั้นดี ซึ่งธนาคารประกาศใช้ ณ เวลานั้น

โดยสามารถขึ้น-ลงได้ตามสถานการณ์เศรษฐกิจ ตลาดเงิน และต้นทุนทางการเงินของธนาคาร และผันแปรตามทิศทางอัตราดอกเบี้ย

อัปเดตดอกเบี้ย MRR MLR MOR

อัปเดตอัตราดอกเบี้ยเงินให้สินเชื่อบ้าน MRR MLR MOR ได้ที่นี่

ดอกเบี้ยเงินกู้แบบลอยตัว เหมาะสำหรับช่วงเศรษฐกิจไม่ดี เพราะมักจะมีการปรับลดอัตราดอกเบี้ย ทำให้การชำระเงินรายงวด เกิดส่วนเกินที่ไปลดเงินต้นได้มากขึ้น

ส่วนข้อเสียคือหากอัตราดอกเบี้ยปรับตัวเพิ่มขึ้น จะทำให้ยอดชำระต่องวดนั้นสูงขึ้น ซึ่งหมายความว่าอาจจะต้องชำระดอกเบี้ยมากขึ้นไปด้วย

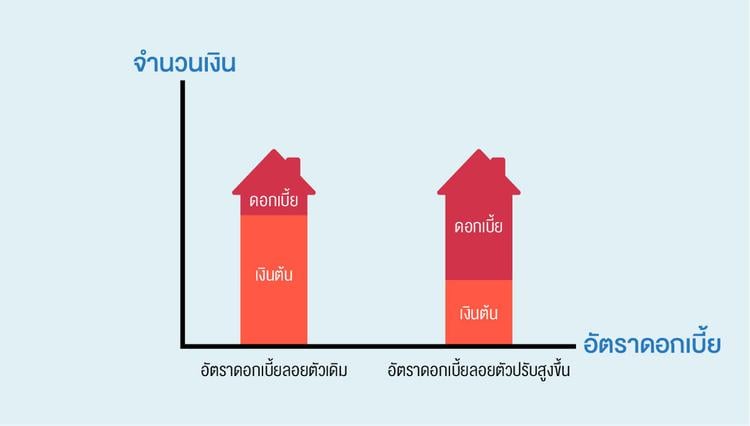

หากอัตราดอกเบี้ยปรับเพิ่มขึ้น ผู้กู้เงินซื้อบ้านในอัตราดอกเบี้ยแบบลอยตัวจะได้รับผลกระทบเมื่ออัตราดอกเบี้ยในสัญญาถึงกำหนดปรับเป็น Floating Rate เนื่องจากค่างวดที่ชำระในแต่ละเดือนจะมีภาระดอกเบี้ยเพิ่มมากขึ้น

หากจ่ายค่างวดบ้านเป็นจำนวนเงินเท่ากันทุกเดือน เมื่ออัตราดอกเบี้ยสูงขึ้นก็จะเหลือเงินมาตัดชำระเงินต้นได้น้อยลง

อัตราดอกเบี้ยเงินกู้แบบคงที่ (Fixed Rate)

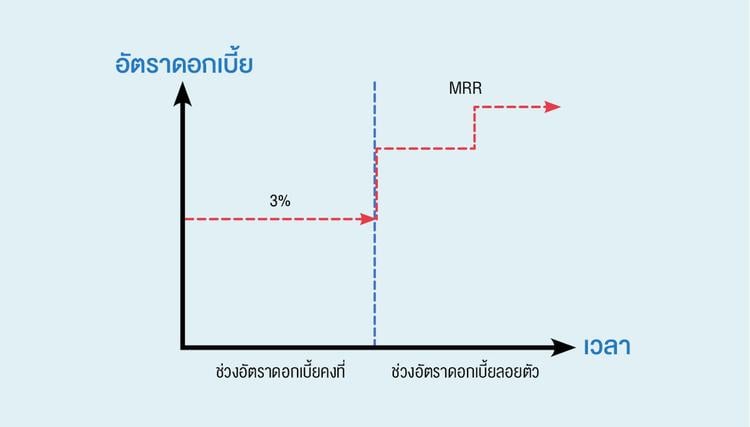

อัตราดอกเบี้ยที่ไม่มีการปรับขึ้น-ลงในช่วงเวลาที่ธนาคารกำหนด โดยทั่วไปธนาคารมักจะใช้เป็นช่วงระยะเวลาสั้น ๆ ในช่วงต้นของการผ่อนบ้าน เพื่อดึงดูดใจลูกค้า เช่น กำหนดอัตราดอกเบี้ยคงที่ 3% นาน 3 ปี ซึ่งในระยะเวลา 3 ปีแรกที่ผ่อนชำระค่าบ้าน ผู้กู้จะเสียดอกเบี้ย 3% หลังจากนั้นในปีที่ 4 ก็จะใช้อัตราดอกเบี้ยเงินกู้แบบลอยตัว

การเลือกใช้สินเชื่อที่กำหนดอัตราดอกเบี้ยแบบคงที่ เหมาะสำหรับในช่วงที่เศรษฐกิจดี ซึ่งอัตราดอกเบี้ยมักมีการปรับขึ้น เพราะจะทำให้ผู้ขอสินเชื่อไม่ต้องเสียดอกเบี้ยบ้านเพิ่มขึ้นตามไปด้วย

แต่ข้อเสียคือ หากมีการปรับลดอัตราดอกเบี้ย ดอกเบี้ยเงินกู้แบบคงที่ก็จะไม่ได้ลดลงตามไปด้วย

ทั้งนี้ เมื่ออัตราดอกเบี้ยปรับเพิ่มขึ้น ผู้กู้เงินซื้อบ้านในอัตราดอกเบี้ยแบบคงที่จะไม่ได้รับผลกระทบมากนัก เนื่องจากยังคงถูกคิดอัตราดอกเบี้ยเงินกู้ไปตามสัญญา โดยสถาบันการเงินส่วนใหญ่จะกำหนดให้เป็น Fixed rate ในช่วงแรก เช่น อัตราดอกเบี้ยเงินกู้แบบคงที่ 3% ใน 3 ปีแรก แล้วค่อยปรับเป็นอัตราดอกเบี้ยเงินกู้แบบลอยตัว

ผู้กู้จึงยังพอมีเวลาปรับตัวและสามารถหาเงื่อนไขเงินกู้ที่ดีก่อนที่ดอกเบี้ยตามสัญญาจะเปลี่ยนไปเป็นช่วงอัตราดอกเบี้ยเงินกู้แบบลอยตัว

5 วิธีรับมือ เมื่อต้องซื้อบ้านยุคดอกเบี้ยสูง

คงเคยได้ยินกันว่า หากดอกเบี้ยขึ้น 1% ภาระของผู้กู้จะเพิ่มขึ้น 7% ซึ่งในสถานการณ์ที่อยู่ในภาวะดอกเบี้ยขาขึ้นเช่นนี้ ผู้ที่จะกู้ซื้อบ้านยุคดอกเบี้ยขาขึ้น ควรต้องเตรียมตัวให้ดี เพื่อลดภาระดอกเบี้ยให้เหลือน้อยที่สุดเท่าที่จะทำได้

1. เตรียมวางเงินดาวน์ให้มากที่สุด

ในการกู้ซื้อบ้าน หากยิ่งวางเงินดาวน์เยอะ วงเงินที่ขอสินเชื่อก็จะยิ่งน้อยลง ซึ่งย่อมหมายถึงภาระการผ่อนชำระค่างวดและภาระดอกเบี้ยที่จะน้อยลงตามไปด้วยเช่นกัน

2. เลือกสินเชื่อดอกเบี้ยต่ำ

การเปรียบเทียบอัตราดอกเบี้ยก่อนตัดสินใจเลือกสินเชื่อบ้าน เป็นสิ่งที่ควรทำ เพราะจะทำให้ผู้กู้สามารถคำนวณภาระค่าใช้จ่ายออกมาได้ว่าสินเชื่อแต่ละตัวจะต้องหักค่าดอกเบี้ยออกมาจ่ายเท่าไหร่ หากค่าดอกเบี้ยต่ำ เงินที่ผ่อนชำระก็จะไปหักเงินต้นส่วนที่เหลือออกไปเยอะ และเป็นทางเลือกที่เหมาะสมเป็นอย่างยิ่ง สำหรับผู้ซื้อบ้านยุคดอกเบี้ยขาขึ้น

3. เลือกสินเชื่อดอกเบี้ยคงที่ระยะแรก

สินเชื่อบ้านของบางธนาคารจะกำหนดดอกเบี้ยต่ำในช่วงแรกเพื่อดึงดูดใจลูกค้า และมักจะเป็นอัตราดอกเบี้ยเงินกู้แบบคงที่ ช่วงต่อมาจึงคิดอัตราดอกเบี้ยเงินกู้แบบลอยตัว ซึ่งมักจะสูงกว่าช่วงปีแรก ๆ จนสิ้นสุดอายุสัญญา

การซื้อบ้านยุคดอกเบี้ยขาขึ้น หากเลือกสินเชื่อที่มีอัตราดอกเบี้ยคงที่ในระยะแรก จะช่วยแบ่งเบาภาระดอกเบี้ยออกไปได้ระยะหนึ่ง และเมื่อถึงช่วงที่อัตราดอกเบี้ยเงินกู้เป็นแบบลอยตัว ทิศทางของอัตราดอกเบี้ยก็อาจจะกลับมาอยู่ในขาลงแล้ว

อย่างไรก็ตาม เมื่อผ่อนบ้านไปจนใกล้ถึงช่วงที่อัตราดอกเบี้ยเงินกู้จะเป็นแบบลอยตัว ก็สามารถเข้าไปยื่นเรื่องเจรจากับธนาคารเดิมเพื่อขอปรับลดอัตราดอกเบี้ย หรือรีเทนชั่น และอาจเลือกวิธีรีไฟแนนซ์ไปยังธาคารอื่นที่ให้อัตราดอกเบี้ยถูกกว่าก็ได้

อย่างไรก็ดี ก่อนจะรีไฟแนนซ์ อย่าลืมคำนึงถึงต้นทุนแฝงต่าง ๆ ด้วยว่าคุ้มกับการรีไฟแนนซ์หรือไม่ เช่น ค่าเบี้ยปรับชำระก่อนครบกำหนด (Prepayment fee) ค่าประเมินราคาหลักทรัพย์ ค่าธรรมเนียมจดจำนอง

รีไฟแนนซ์บ้าน (Refinance) ธนาคารไหนดี

อยากขอลดดอกเบี้ยบ้าน รีไฟแนนซ์บ้าน (Refinance) เลือกธนาคารไหนดี

4. ทำประกัน MRTA

ในการขอสินเชื่อบ้าน หากมีการทำประกันชีวิตคุ้มครองสินเชื่อ หรือ MRTA ไปพร้อมกัน ธนาคารมักจะมีส่วนลดอัตราดอกเบี้ยลงเล็กน้อย โดยมีส่วนต่างอยู่ระหว่าง 0.25%-0.50% แต่ทั้งนี้ควรศึกษาเงื่อนไขก่อนทำว่าความคุ้มค่าหรือไม่

MRTA ประกันสินเชื่อบ้าน คืออะไร

MRTA ประกันสินเชื่อบ้าน คืออะไร ทำไมต้องซื้อ ดูได้ทีนี่

5. วางแผนลดรายจ่าย-เพิ่มรายรับ โปะหนี้บ้านประหยัดดอกเบี้ย

การซื้อบ้านยุคดอกเบี้ยขาขึ้น ผู้กู้ซื้อบ้านอาจใช้เวลาว่างในการหารายได้เสริม และปรับลดค่าใช้จ่ายที่ไม่จำเป็นต่าง ๆ ลง ซึ่งจะช่วยให้มีเงินคงเหลือในแต่ละเดือนมากขึ้น โดยสามารถนำเงินส่วนนนี้ไปโปะหนี้ เพื่อที่จะปลดหนี้ให้เร็วขึ้น และยังช่วยให้ประหยัดดอกเบี้ยลงไปด้วย

แม้จะติดปัญหาเรื่องอัตราดอกเบี้ย แต่หากมีการวางแผนและการเตรียมตัวที่ดี ผู้ซื้อบ้านยุคดอกเบี้ยขาขึ้นก็คงไม่เจ็บตัวจากการรับภาระดอกเบี้ยบ้านกันมากนัก